自分で決済探しを始める前に読んでほしい。最適な決済会社にたどり着く方法

※実際の内容を基に、相談企業の特定・各取引先とのNDA事項の漏洩を防ぐ目的で最低限の加工をしています。

相談前後の経緯:どこの後払い決済も違いがないのでシステム連携と経済条件で選ぼうと思って相談した結果、全く想定していなかった指標で選定することになった。

結果として、採用した後払い決済は経済条件だけで見れば最安値提示ではなかった。

相談前の選定基準:システム連携と経済条件

相談後の選定基準:与信条件と精度

■相談の流れ■

- 動機、目的の確認(到達地点の確認)

- 事業構造の確認(最適ルートの模索)

- 一次選定(最低条件を満たさない候補先を外す)

- 一次選定突破企業の比較検討

- 二次選定企業との面談

- 二次選定企業面談の内容精査

- システム開発の要件定義と、バックヤード業務フロー構築、社内他部門への調整

- 後払い決済実装。安定稼働にむけた定点観測

相談の背景

ウェブで情報収集して、なんとなく目についた後払い決済会社2社に資料請求を行い、各社のサービス案内を受けたり資料を見たがサービスの違いはないと判断。

サービスに大きな違いがないのであれば経済条件のよい会社や担当営業の印象のよかった決済会社で進めようと考えて、念のため採用されている会社などを調査していた際に後払い決済相談室のサイトにたどり着く。

どこの後払い決済もサービスは同じだと捉えていたが、後払い決済相談室は、運用面など細かいところの違いがあって、そこの部分が後払い決済では一番重要だと訴求していたので、相談をしてみることにした。

1.動機、目的の確認(到達地点の確認)

最初に「後払い決済」について、なぜ後払い決済を導入しいのか、どういう効果を求めているのかという相談するに至るまでの背景を細かくヒヤリングされました。

お客様にとって本当に必要なものを見極めるためにこのステップがあります。

そもそも後払い決済が必要でない場合もありますし、後払い決済よりも、収納代行のほうがいい場合や、掛け払い決済のほうがいい場合もあります。

決済の採用は手段であって、目的ではありません。我々に決済手段についてのご相談を頂く背景にある目的を理解できずにお客様にとってお役にたつことはできません。

2.事業構造の確認

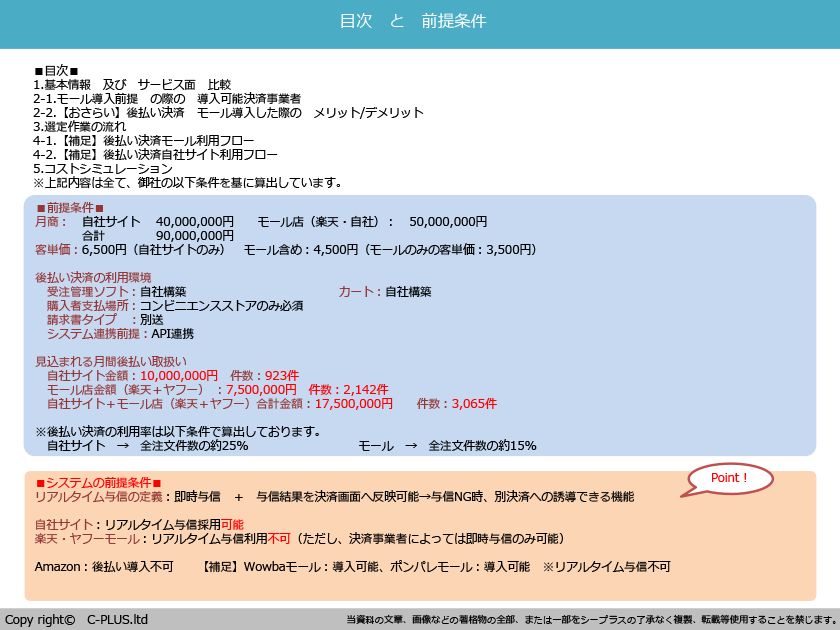

後払い決済を導入したい事業について質問を受けました。

顧客層、価格帯、売上比率の高い商品群、使用システム及びシステム改修費用の想定予算、いつまでにスタートさせたいなどの期限など。現在の1日の運用スケジュールに関する質問もありました。

導入にあたっての注意事項として、当社商品群の一部の家電では換金性の高い危険商品に属するので後払い決済の利用制限があるかもしれないと教えてもらいました。

決済採用に向けて、実務的なヒヤリングです。

まず登るべき山の高さと費やせる時間及び費用をここである程度把握します。

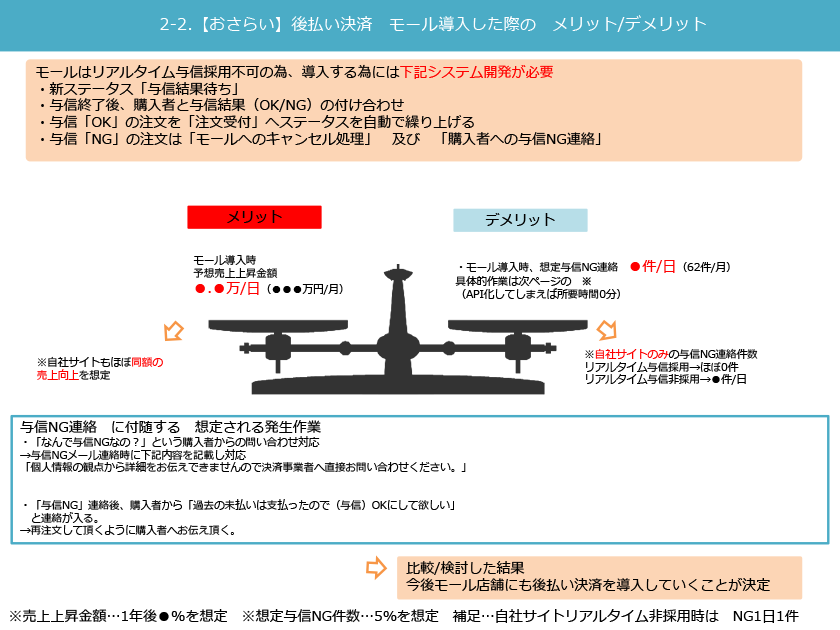

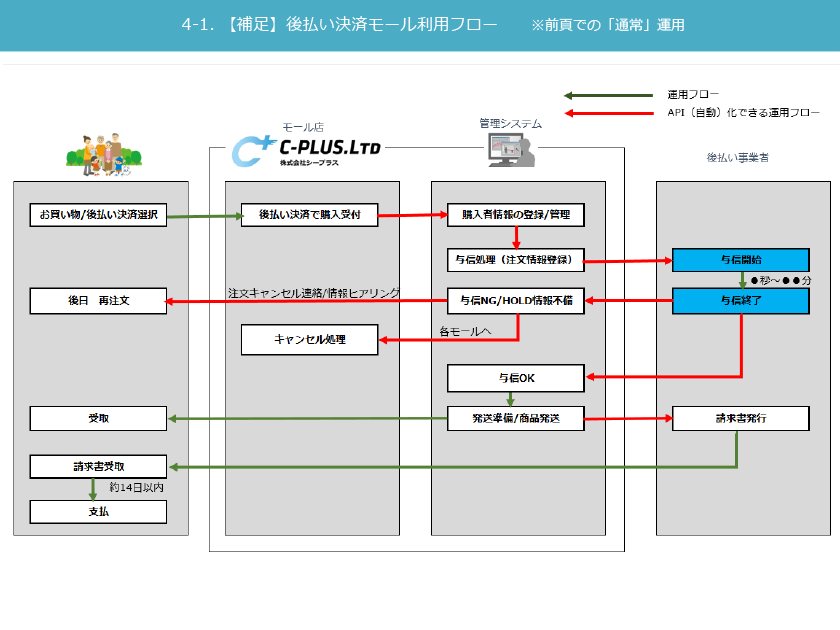

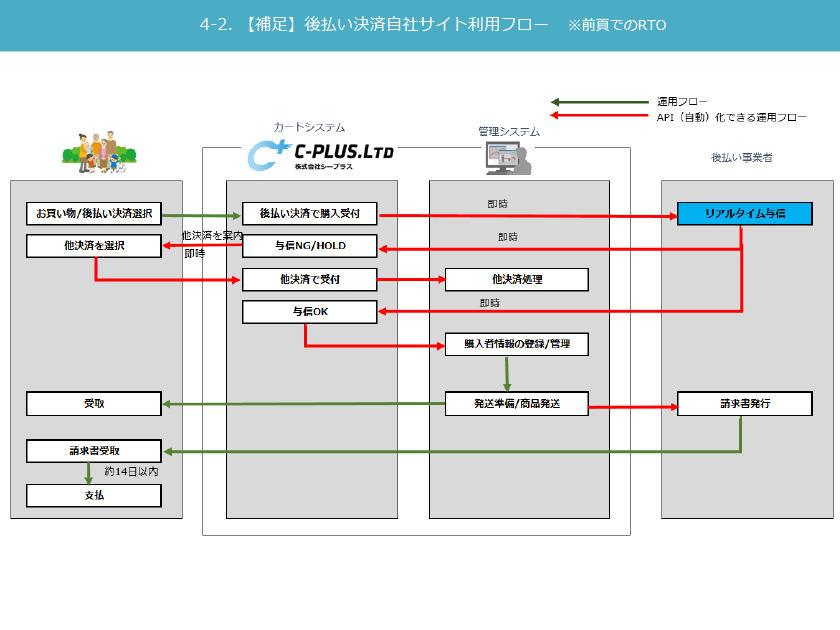

また後払い決済は運用が他の決済と大きく異なってしまいますので、現在どういったスケジュールで運用しているのかを知り、適切なスケジュールでの運用フローの構築イメージを作り上げます。

3.一次選定(最低条件を満たさない候補先を外す)

質問への回答を元に、後払い決済相談室は当社が希望する運用フローと顧客層のニーズに対応できる後払い決済の選定を開始してくれました。

決済会社の一次選定を行います。(全決済会社が二次選定に進む場合もあります。)

例えば、相談企業が採用しているシステムが連携不可の場合や、決済会社が許容している仕様外の場合は、この時点で今後の選定候補から外します。

逆に、相談企業の希望や仕様に沿っている場合は、相談企業がこの時点で認知していない決済会社も候補入りしますので最適決済選定に向けて漏れをなくすことができます。

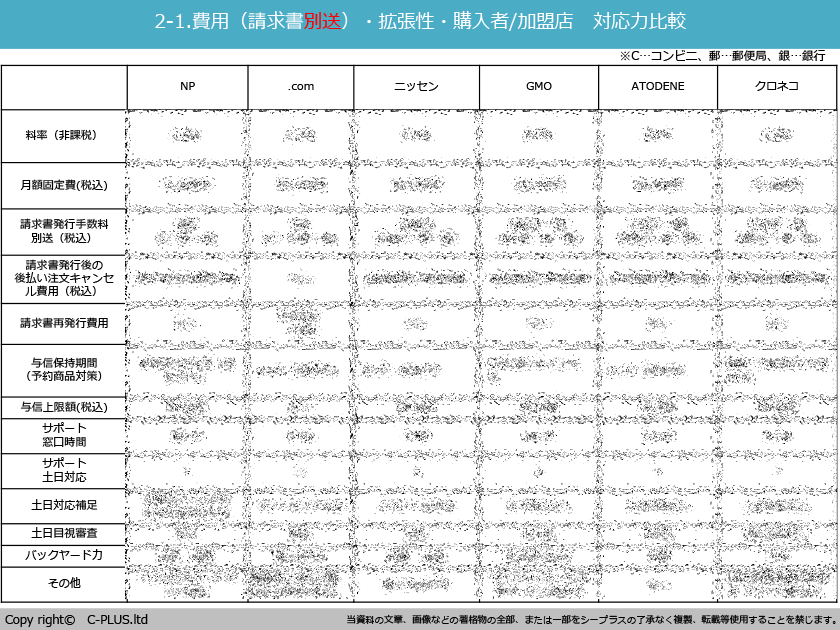

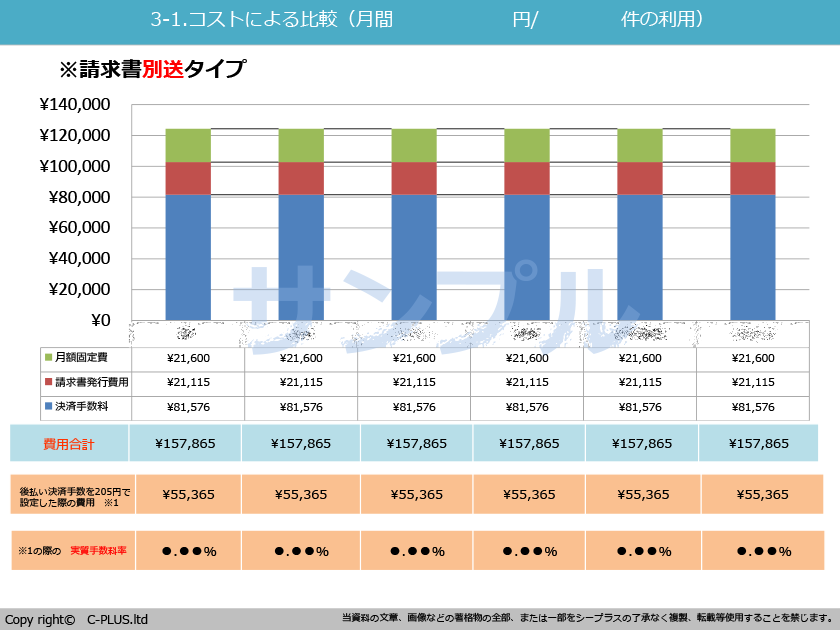

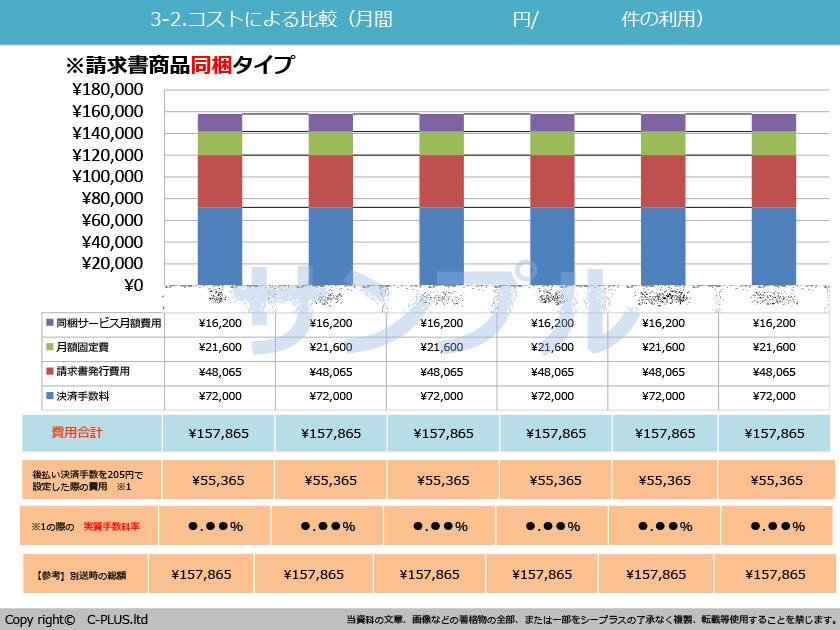

4.一次選定突破企業の比較検討

後払い決済相談室が後払い決済各社の比較資料を作成してくれました。

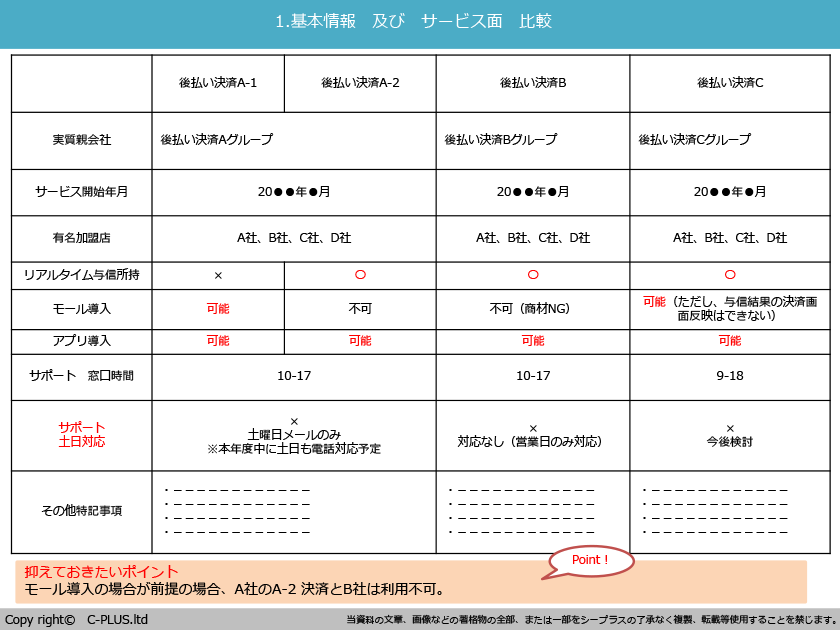

相談前に自分で資料請求した2社を含む計6社の詳細データ及び経済条件が提示されていた。この段階で、相談してよかったと感じた点があります。

・自分で資料請求して提案を受けていた決済会社の経済条件が、後払い決済相談室を介することで、かなり好条件に変化していたこと

・6社中2社がサービス提供NGでしたが、後払い決済相談室がNG理由を明確に説明してくれたので、不信感なく進めることができたこと

※決済会社との直接取引の場合は、通常サービス提供NG理由は開示されない場合もあります。

提供NGを出した2社の見解を考慮しながら、提供OK企業への今後の選定基準を示してくれたことも、とても助かりました。

相談前の導入指標は、経済条件を最優先項目としていたのですが、経済条件を最優先項目にするのはやめるべきだとの提案でした。後払い決済は、クレジットカードど同様に「料金を購入者が支払わないと成立しない」決済なので、そのリクス分を決済会社が負担しない経済条件で導入してしまう場合には、導入後半年から1年後に「与信(オーソリー)OK率悪化」「経済条件悪化」「サービス継続不可」などがあり得るとの説明を受けました。

また、実際にそのような実例があることも教えてもらいました。

決済システムの改修に数百万円規模の費用が掛かると想定されている中で「サービス継続不可」によるシステムの再改修は避けたいですし、経済条件悪化も同様に利益率を直撃するので避ける必要がありました。

二次選定では、どのように選考を進めていくべきか後払い決済相談室に助言を求めました。

最適な後払い決済サービスを見つけるためにサービスの比較検討をします。経済条件とシステム連携の深堀と左記2項目以外で重要となる指標をあぶりだします。大規模な事業運営をしている場合には、経済条件と安易なシステム連携は最重要な項目とはなりません。理由はどの決済企業も特別条件の提示があることと、システムもスクラッチなのでAPI項目は各社何種類あって…という一歩踏み込んだ連携情報が必要になるからです。また経済条件やシステム連携以外のどの項目が重要になるかは決済会社側の事由よりも相談企業側の事業に影響を大きく受けるため現時点で判断が出来ないため、この段階の資料は事実のみ記載することが大事なポイントです。

5.二次選定企業との面談

後払い決済相談室は4社の中から明らかに条件が悪い1社を除いた3社の決済会社担当と会って欲しいと要望を受けました。

理由は、直接プレゼンを聞く中で見えてくることがあって、それが意外と大事なんですと説明を受けました。

後払い決済相談室が選定した3社と面談を行いました。

焦点は、提示された条件を維持できる根拠、着目してほしい点は、与信精度とスピードのバランス。その3点に特化したプレゼンになると事前に聞いていました。

この段階だと、ご相談企業の担当者も後払い決済の基本知識は習得済となります。

従って、決済会社各社のプレゼンもサービスパンプレットにあるような内容を省いたディープな内容になります。

各社差別化している先端部分をどう活用するかという内容になるので、各社の方針、サービスの違いが浮き彫りになります。

プレゼン中にしか生まれてこない画期的な運用方法もあるので弊社としても重要だと考えています。

直接商談のデメリットとして、決済会社の営業担当者のパフォーマンス次第で、相談企業が受ける印象が大きく変化してしまう点があります。

本来のサービス提供と関係のない要因が選定の影響を受けないように我々が商談に同席することで最適な決済導入をナビゲートしていきます。

商談前に、本日確認しなければならない内容を擦り合わせし商談後、商談内容を整理して、消化不詳の箇所を解説してご相談者のサービス理解度を挙げて次の課題を洗い出し、決済導入までのロードマップを作っていく作業です。

ご相談者様にとっては初めて通る道でも、我々は幾度も通った道なので迷わせることなく、最短ルートで最適なコースをご案内できます。

6.二次選定企業面談の内容精査

3社のプレゼンを受けた前後で後払い決済の印象がガラリと変わりました。

ほとんど各社かわらない決済サービスと思っていたのですが、全然違っていることに気が付きました。簡単に各社の概要とイメージを記載します。

A社:システムに強みがあり、独自のシステム(SMS認証)により与信精度が高くなる為、換金性の高い商品でも受け入れ可能になる。独自ドメインでのみ利用可能な機能。

B社:実績に裏付けされた与信精度が強み。長期的な安定提供の視点では、与信はOK率が高い方がよいのではなく、与信の正確性が重要だという見解。

与信完了時間は長いことがわかった。モール店での利用は可能。

C社:与信スピードが業界でもトップクラスに早い、モール対応可能。

与信結果が一定確率で事後変更の可能性がある。例)審査OK→後日、審査NG

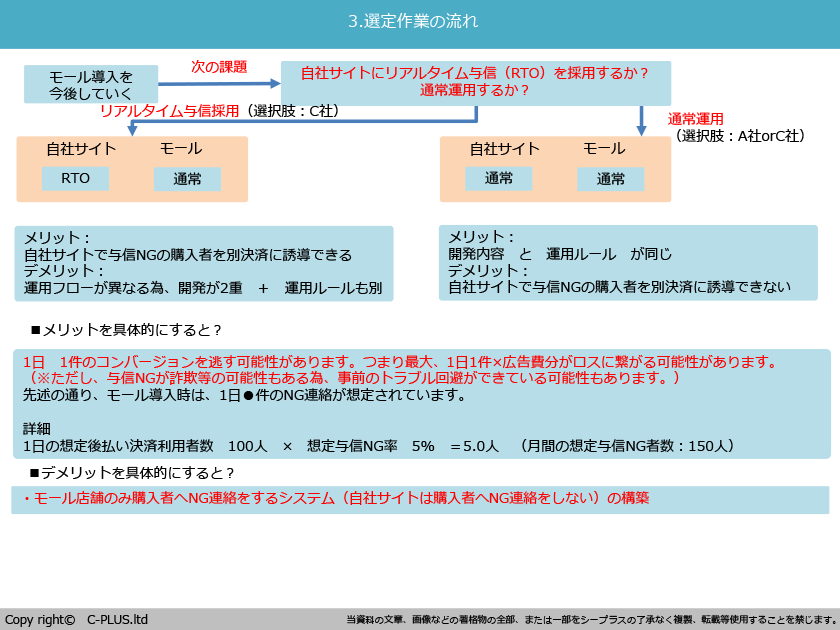

一次選定の段階では、システム的に強みのあるA社が最も採用したい決済会社でしたが、モール店はシステム上導入不可な為断念しました。

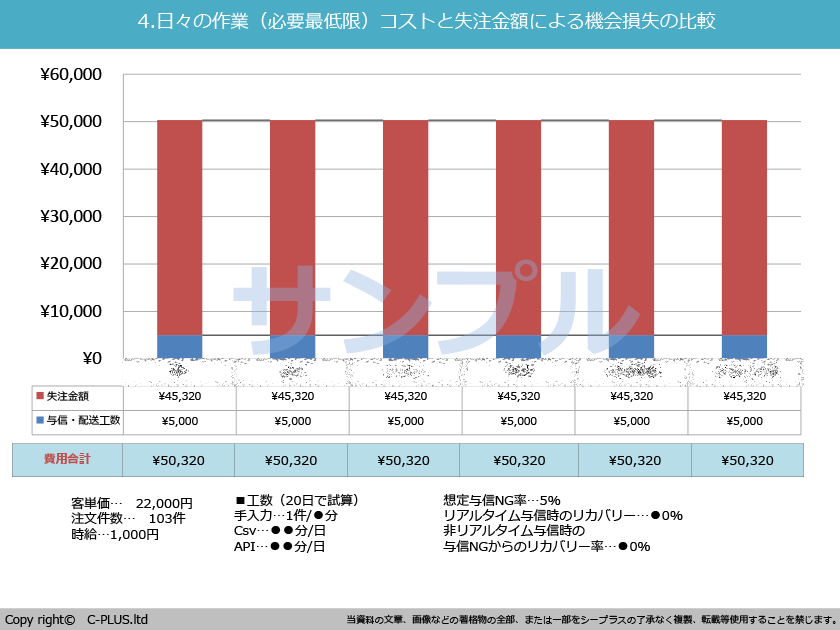

B社の強みである与信精度とC社の強みである与信スピード、双方のメリットデメリットを整理し、どちらがより運用しやすいかを具体的な数値に置き換えて試算。

試算上は若干B社がよい数値が出ました。

加えて転売による価格破壊のリスクと、本来OKであるはずの顧客が与信NGになった際のブランドイメージの毀損を考慮し決済会社Bに決定しました。

相談者の多くは社長やオーナーではなく、現場の担当や責任者の方です。

相談した担当の方には上司がいて、部長、社長がいるというケースもあります。その方が社内での調整や稟議に無駄な労力を使わず、また最良の事実を最良のまま通せるよう(上司の先入観や固定観念によるバイアスの削除)に資料にしてご用意しています。

我々が相談者の部下となりますというコンセプトの具体化部分のひとつです。各決済会社のサービスを多角度的に分析・評価することでなぜこの決済が採用されたのか、どうしてこの決済は採用されなかったのかなど明文化して、意思決定の履歴を残します。社内での稟議や会議などで役立つと好評です。

7.システム開発の要件定義と、バックヤード業務フロー構築、社内他部門への調整

実装に向けて決済会社Bと作業を進めるにあたり、

- システム開発の要件定義

- カスタマーセンターの対応マニュアル

を対応する必要が出てきました。後払い決済相談室が、B社の仕様と弊社の運用スケジュールを照らし合わせ、適切な要件定義を作成し、当社のSE部隊とミーティングを行ってくれましたので、私の作業負担はほとんどありませんでした。

カスタマーセンターとも想定される質問/回答集を作成、リリース前に不安な点をすべて解消してくれました。

システム、カスタマーセンターともに、一部返品の対応範囲の線引きについてが一番議論になりましたが、類似するビジネスモデルの他社事例を複数示していただいたことで、一気に解決に進みました。

後払い決済は、先にも記載した通り、他決済と比べると運用(と社内ルール)が複雑です。ご相談企業の担当者は、システム開発部門、カスタマーセンター、物流など複数の部署に説明と協力要請をしていかなければなりません。

具体的には開発内容やお客様とのQ&A集、出荷時に同梱していただくもの一覧などが該当しますが一から作成するとなるととても大変です。弊社は過去に800社にわたって導入支援してきましたのでほとんどのテンプレートがあります。そのテンプレートを応用することにより他部署の不安材料に対し先回りすることができ、結果スムーズな協力体制を築くことができます。

8.後払い決済実装。安定稼働にむけた定点観測

リリースは、ご相談者様にとってはスタートです。

ご相談者様の要望によっては、導入後の定期会議を主催して、安定稼働まで伴走する場合もあります。後払いや掛け払い決済特有の要素があり、定点観測や運用フローの改善が必要な場合もあるからです。ここも複数の決済事業者の情報を横断的に保有して、多業種多業態の導入支援ノウハウのある我々だからこそできる要素です。

チャージバック補償のサービス分析

チャージバック補償のサービス分析  atone(アトネ)とNP後払いとpaidyの違いについて解説!

atone(アトネ)とNP後払いとpaidyの違いについて解説!  後払い決済導入後、売上が前年比2.8%向上。向上の要因は、前払いの未入金キャンセル減。※詳細データ付

後払い決済導入後、売上が前年比2.8%向上。向上の要因は、前払いの未入金キャンセル減。※詳細データ付  【法人決済(売掛決済)】NP掛け払いの中の人にインタビューしてみました。

【法人決済(売掛決済)】NP掛け払いの中の人にインタビューしてみました。